Nova Austral admite compleja posición financiera y presenta plan de liquidez

Chile: La caja de la salmonicultora es de sólo US$3,4 millones, por eso sus controladores, los fondos Altor y Bain Capital, están logrando reestructurar condiciones con tenedores de bonos y acreedores.

Desde Nova Austral anunciaron ayer que se solicitó al grupo financiero Nordic Trustee que convoque una reunión de tenedores de bonos para el 10 de agosto de 2020, con el fin de que se vote una propuesta para la extensión del plazo de vencimiento desde el 26 de mayo de 2021 al 26 de noviembre de 2026 de los bonos por US$300 millones que la empresa mantiene en la Bolsa de Oslo, Noruega, además de pedir enmiendas a los términos de los bonos, a causa de su compleja posición de liquidez actual. Para este proceso, en tanto, la salmonicultora contrató como asesor a Pareto Securities.

El plan

Durante las conversaciones iniciales lideradas por Altor y Bain Capital, los fondos de inversión que controlan a Nova Austral, los tenedores de bonos más grandes presentaron una propuesta para una solución de largo plazo. A través de ella, si es aprobada en la citada reunión, los bonos se dividirán en dos tramos específicos, donde los Bonos con un Monto Nominal Agregado de US$200 millones se convertirán en Bonos de Primer Gravamen, y los Bonos restantes con un Monto Nominal Agregado de US$100 millones se convertirán en Bonos de Segundo Gravamen.

Así las cosas, el interés total de los Bonos de Primer Gravamen de la compañía subirá desde el actual 8,25% al 10% anual, con amortizaciones de US$12,5 millones en cada fecha de pago a partir de mayo de 2024, mientras que el interés total de los Bonos de Segundo Gravamen se incrementará hasta el 12%, con una serie de condicionantes en caso de no cumplirse lo acordado, detalló la compañía ante la Bolsa de Oslo.

Pero, al mismo tiempo, para proporcionar liquidez a la empresa, Altor y Bain Capital han negociado una solución con el banco DNB que le permite a la salmonicultora utilizar el monto total de la línea de crédito disponible por hasta US$50 millones con garantía, eliminando el covenant que obligaba a Nova Austral a mantener un EBITDA de US$50 millones para usar el dinero. Y paralelamente, sus controladores le inyectarán US$15 millones en efectivo, alcanzando a US$65 millones su liquidez.

De estos US$65 millones, US$53 millones estarán disponibles constantemente para la compañía; US$58 millones se dispondrán a partir del 1 de octubre de 2020 en caso de que los subsidios por Ley Navarino retenidos no hayan sido pagados; y la totalidad, US$65 millones, podrían ser entregados si es que más subsidios por Ley Navarino fueran retenidos, detenidos o retrasados por un período de más de nueve meses, contados desde el 20 de julio de 2020.

Si posteriormente se le pagan las subvenciones por Ley de Navarino, Nova Austral deberá utilizarlas para cumplir con los compromisos financieros, si es que la liquidez consecuente de estos pagos es de al menos US$20 millones para la salmonicultora.

Las razones

¿Por qué la empresa elevó esta solicitud? De acuerdo con lo que dio a conocer, hoy enfrenta una “difícil posición de liquidez hacia fines de julio. Después del último pago de intereses en mayo, la posición de liquidez de la compañía se mantuvo débil: el saldo de caja era al 30 de junio de sólo unos US$3,4 millones. Los próximos 12 meses serán particularmente desafiantes para la liquidez de la firma debido a una combinación de factores”.

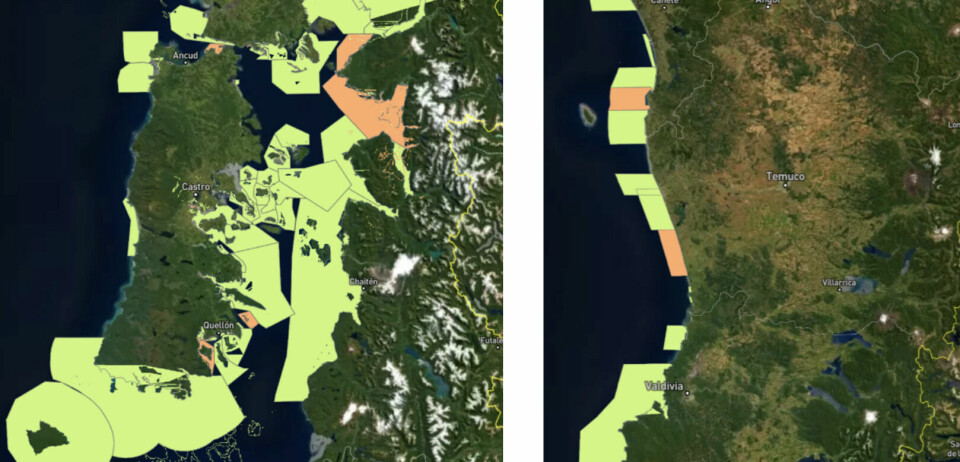

Desde la salmonicultora señalaron que, entre los factores, están la cosecha limitada después de conocerse los subreportes de mortalidad de la anterior administración y la retención de pagos por Ley Navarino del período entre septiembre y diciembre de 2019, que llega a US$9 millones, en el marco del proceso penal iniciado por el Consejo de Defensa del Estado. “Aunque la orden judicial no impide que la empresa solicite nuevos pagos de otros períodos, no está claro si recibirá de forma oportuna los dineros de la Ley Navarino en los próximos meses”.

Ello, junto al impacto adverso de las restricciones por la pandemia del covid-19 en sus operaciones, donde, según Nova Austral, “las ventas a la mayoría de nuestros clientes de servicios de alimentos han disminuido de manera significativa. Esto ha sido compensado en parte por un aumento en las ventas a clientes minoristas, particularmente a clientes grandes en Estados Unidos y Europa”.

Luego, desde la empresa reconocen que, en relación a facturas de proveedores, enfrenta complejidades a corto plazo, “ya que una parte significativa del saldo total de cuentas por pagar de US$35,7 millones está vencida (US$23,1 millones). Gestionar estas relaciones es cada vez más difícil, dado que esto incluye proveedores de alimentos para salmones y de materias primas”.