Fitch Ratings entrega noticias positivas para Multiexport Foods

Chile: La clasificadora de riesgos espera que durante 2019 y 2020 las inversiones de capital de la empresa alcancen US$50 millones por año, hasta alcanzar una producción de 100.000 toneladas de salmónidos.

Fitch Ratings subió la clasificación de solvencia en escala nacional de Multiexport Foods a 'BBB(cl)' desde 'BBB-(cl)'. La Perspectiva es Estable. Al mismo tiempo, ratificó la calificación de sus títulos accionarios en 'Primera Clase Nivel 3(cl)'.

El alza de la clasificación, de acuerdo con la agencia de riesgos, “responde a los sólidos y estables resultados que la compañía logró en 2018 y primeros seis meses de 2019, y a la evolución positiva de su estructura de costos, apoyados por un control sanitario adecuado. Lo anterior unido a la situación favorable en que se encuentra la industria salmonicultora en términos de precios de venta de indicadores productivos. Fitch Ratings proyecta que la generación de flujo operacional estable permitirá a Multiexport Foods financiar su plan de inversiones en 2019 y 2020, el cual más que duplica al de los años anteriores, a la vez que mantiene niveles de endeudamiento menores de 1,0 vez (x) en el mediano plazo, lo que se considera sólido para su nivel de clasificación”.

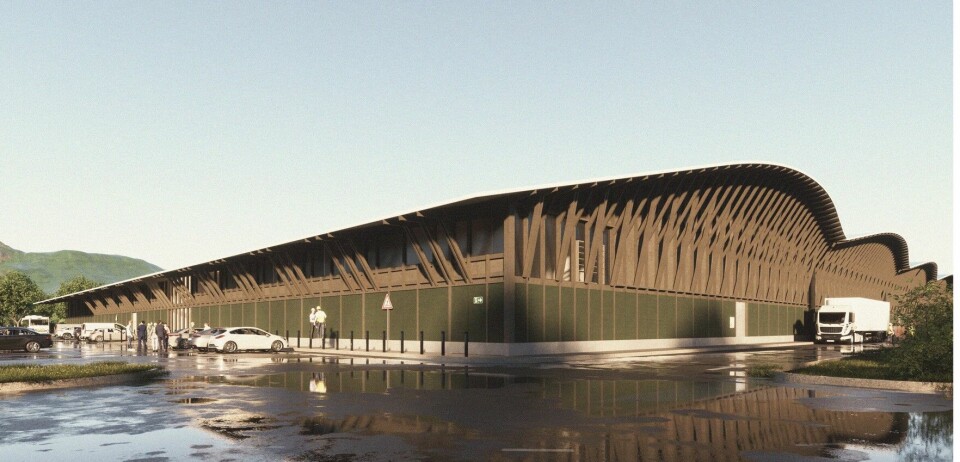

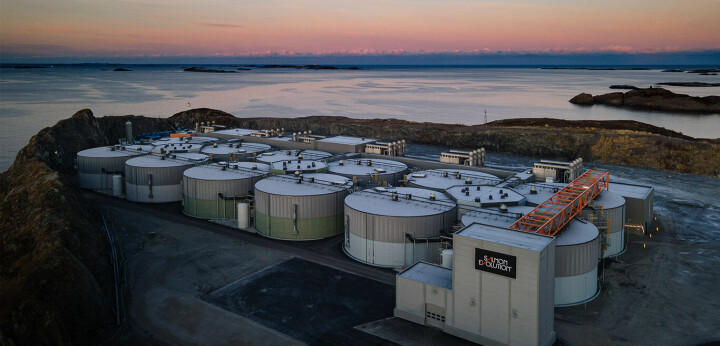

Fitch Ratings, en tanto, espera que durante 2019 y 2020 las inversiones de capital de Multiexport Foods alcancen US$50 millones por año. “Esto consistiría principalmente en inversiones de mantención, inversión requerida en la participación en la planta de procesamiento en Punta Arenas (sociedad Entrevientos) que la empresa está desarrollando en asociación con Salmones Blumar, y en la implementación de centros nuevos de cultivo adicionales en la región de Magallanes. La planta de Punta Arenas tendrá capacidad para procesar entre 40 mil toneladas-70 mil toneladas anuales de salmón. La finalidad será atender la producción local de sus accionistas. Se espera que dicha planta inicie sus operaciones durante el primer trimestre de 2020”.

Al cierre de los últimos 12 meses a junio de 2019, la compañía presentó un indicador de deuda financiera a Ebitda y de deuda financiera neta a Ebitda de 0,7x y 0,5x, respectivamente, frente a 0,9x y 0,3x, en el mismo orden, al 31 diciembre de 2018. “Si bien Multiexport Foods cuenta con un calendario de vencimiento de deuda cómodo, esperamos que dicho endeudamiento se mantenga estable en torno a 1,0x en los próximos períodos, considerando un nivel mayor de inversiones en 2019 y 2020 debido a la expansión de su negocio en la región de Magallanes, así como por potenciales dividendos repartidos a los accionistas, tomando en cuenta los positivos resultados esperados en el mediano plazo”. Para el próximo año, la clasificadora de riesgos estima que la compañía producirá 100.000 toneladas de peces.