Complejo escenario en la salmonicultura chilena por mayor producción noruega

Chile: Según proyecciones de Rabobank, si bien las empresas productoras lograron utilidades este año, la situación podría cambiar en el primer trimestre de 2017.

Por primera vez en varios años, las salmonicultoras locales dejaron los números rojos, que a septiembre de 2015 eran de US$151 millones. Este ha sido un buen año para la industria salmonicultora, pues la baja en la producción chilena llevó a una menor oferta mundial, y esto a su vez permitió que los precios subieran, obteniendo utilidades por US$37 millones, según reportaron recientemente a la Superintendencia de Valores y Seguros (SVS), en el tercer trimestre de este año.

Este “veranito de San Juan” –tras graves crisis como el virus ISA y el bloom de algas- se podría extender hasta el primer trimestre de 2017, según estimaciones del experto Gorjan Nikolik, analista senior del banco Rabobank.

“Desde la crisis del ISA en 2008, la industria chilena ha experimentado un período desafiante con una oferta volátil, aumento de los costos de producción y pérdidas financieras. Esta dinámica se ha invertido recientemente y los productores chilenos de salmón han vuelto a la rentabilidad. Nuestra expectativa es que este período de rentabilidad dure”, afirmé el experto al Diario Financiero.

La consultora Carnegie tiene actualmente una visión positiva a largo plazo para el sector global del salmón, a la luz de la mayor caída interanual de la producción en 25 años.

No obstante, el banco de inversión Nordea, al igual que Rabobank, espera que la producción de salmón en el mundo comience a aumentar a partir del primer trimestre de 2017, principalmente desde Noruega, lo que podría llevar los precios a la baja ante la mayor oferta.

Actualmente, los precios rondan los US$5,5 la libra, y se espera un peak de US$6 la libra entre enero y marzo del próximo año. De ahí en adelante, se espera que los valores bajen, para ubicarse en torno US$5 la libra hacia fines del próximo año.

La situación podría ser aún más complicada a partir de 2018. “Esto se debe a la recuperación de la oferta tanto en Chile como en Noruega y el efecto de la demanda sobre los actuales niveles récord de precios. Sin embargo, no esperamos un colapso en los precios o un retorno a los bajos niveles de precios. Esto se debe a que el crecimiento de la oferta mundial en 2017 y probablemente en 2018 seguirá siendo inferior al crecimiento de la demanda a largo plazo”, subrayó Rabobank.

Además, y gracias a las utilidades que han registrado, los productores locales evitarán elevar sus cosechas y vender barato para pagar sus deudas, algo que se observó en 2015. Junto a esto, la industria local está incrementando sus esfuerzos para elevar su comercialización en mercados clave como EE. UU y China, donde Noruega enfrenta desafíos de oferta cada vez mayores. También se espera que Brasil -un mercado clave y muy rentable para las salmonicultoras chilenas- haya alcanzado su punto más bajo en 2016.

“A partir de 2017, la demanda de Brasil comenzará a mejorar gradualmente, aunque es improbable que se convierta en el motor de crecimiento que vimos en años antes de la crisis brasileña”, recalcó Rabobank.

Más producción

Se espera que, a fines de 2018, la industria salmonicultora chilena recupere las 100 mil toneladas perdidas como resultado de la floración de algas nocivas en el primer trimestre de este año. Aproximadamente, 60 mil toneladas (de las pérdidas por el bloom de algas) debían cosecharse en 2016 y aproximadamente 40 mil en 2017.

“La expectativa es que la oferta chilena se expandirá ligeramente en 2017, mientras que un crecimiento considerable se logrará en 2018. Inicialmente, se esperaba que la liberación de smolts disminuyera en relación con 2014 y 2015, pero las cifras más recientes muestran un aumento, lo que apoya aún más la expectativa de recuperación en 2018. Sin embargo, se espera que la nueva legislación no permita un crecimiento significativo con respecto a la producción de 2015”, dijo el Rabobank sobre la industria chilena.

La nueva normativa permite un crecimiento máximo del 3%, y solo si el rendimiento biológico es bueno. Por lo tanto, es posible una recuperación, pero no un crecimiento explosivo. Por su parte, se espera que Noruega supere el 1,3 millón de toneladas en 2017, muy por sobre las 500 mil que mantendría Chile.

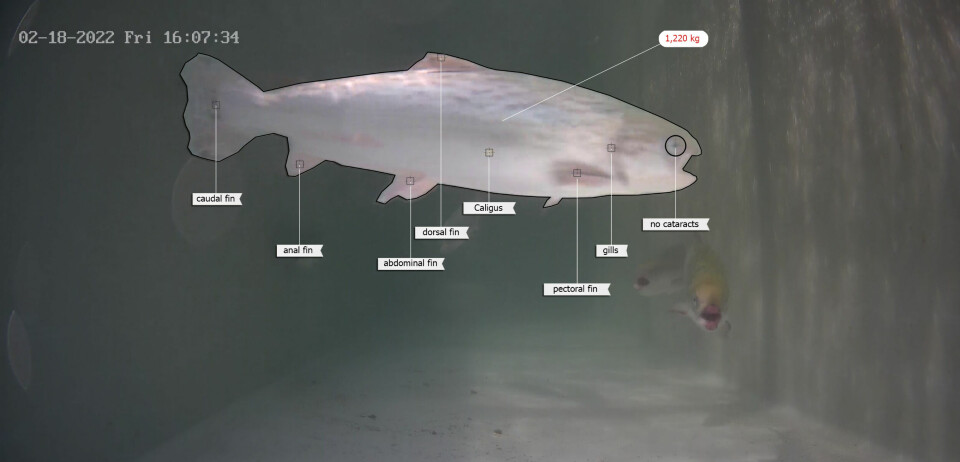

“Un crecimiento en el volumen de producción más fuerte de lo esperado en Noruega en 2018 también podría afectar los precios y la rentabilidad del sector, pero al menos por ahora parece que Noruega también está experimentando patologías como el piojo de mar, así como límites legislativos al crecimiento”, destacó el informe del Rabobank.

Lea la nota completa en Diario Financiero